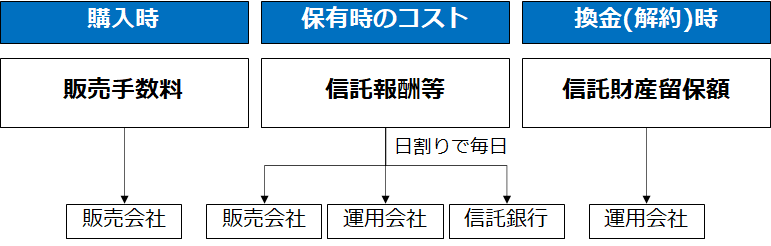

投資信託にかかるコストの種類を整理します。

投資信託にかかるコストの構造

投資信託にかかる費用は、投資信託の費用と税金に分けられます。

- 投資信託の費用

-

- 購入時のコスト

- 保有時のコスト

- 換金時(解約時)のコスト

- 換金時の税金

-

- 配当金(分配金)にかかる税金

- 譲渡益(解約金・償還金)にかかる税金

コストの内訳

投資信託の費用は以下のように表すことができます。

それぞれのコストの内訳を見てみましょう。

購入時のコスト

購入時のコストは以下のようにまとめられます。

- 投資信託を購入する際には販売手数料がかかります。

- 販売手数料は販売会社によって異なります。

- 最近は0%の投資信託が増えており、販売手数料が0%の商品はノーロードとも呼ばれます。

販売手数料は、購入時の基準価額に対して、販売手数料率をかけることで算出されます。

販売手数料の計算例

- 購入金額から手数料の計算:100万円 × 1% = 1万円

- 購入から手数料を差し引く:100万円-1万円=99万円

- 購入金額 99万円÷1円 = 99万口

※1口あたりの基準価額が1円、購入金額が100万円、販売手数料が1%の場合

保有時のコスト

保有時のコストは以下のように整理されます。

- 信託報酬

- 投資信託を運用するためには、販売会社、運用会社、受託会社で様々な業務が発生

- これらの会社に対して支払われるコストが信託報酬

- その他の費用・手数料

- 信託報酬以外にかかる、様々な手数料や費用 例:監査法人に支払われるファンドの監査費用、有価証券の売買時に取引した証券会社等に支払われる手数料

保有時のコストは、保有している投資信託の基準価額に対する経費率で計算されます。

保有時のコストは保有している時価総額に対してかかりますので、長期保有には、保有時のコストが小さい方が有利です。

保有コストにかかる実質コストについては、以下の記事でも解説していますので、こちらも併せてご確認ください。

換金時(解約時)のコスト

投資信託を解約する際に、投資家が支払う費用です。これは信託財産留保額と呼ばれます。一般的に「基準価額に対して何%」といった形で解約金から差し引かれます。差し引かれる金額は、投資信託の種類によって異なりますが、差し引かれない投資信託も多くあります。

信託財産留保額は、投資信託を保有し続ける投資家に迷惑がかからないようにするための費用です。投資信託を解約すた投資家に代金を支払うために、投資信託の資産を売却する必要があります。そのために手数料がかかっています。この解約にかかる手数料を、解約する投資家に負担してもらうになっています。

投資信託によっては換金時(解約時)の費用はかかりません。例えば、人気のeMAXIS Slim シリーズは換金時に費用はかかりません。

換金時の税金

投資信託の分配金や譲渡益には税金がかかります。税率は20.315%です。

| 配当金 (分配金) | 譲渡益(解約金・償還金) | ||

|---|---|---|---|

| 一般口座 | 特定口座 (源泉徴収なし) | 特定口座 (源泉徴収あり) | |

| 20.315% 源泉徴収 | 20.315% 申告分離 | 20.315% 源泉徴収 | |

| 確定申告不要 | 確定申告必要 | 確定申告不要 | |

- 譲渡益にかかる税金は、解約時等に一度だけ発生します。

- 配当金にかかる税金は、配当金が出るたびに徴収されます。

まとめ

投資信託にかかるコストについて、その全体の構造を理解していない方も多いのではないでしょうか。改めてコスト構造について正しく理解するきっかけになれば幸いです。

投資信託にかかるコストとトータルパフォーマンスについては、以下でも解説しています。こちらも御覧ください。