インデックス投資を始めようと思っても,国内の東証に上場しているETF,海外のETF,さらには投資信託と複数の選択肢があります.それぞれの特徴やメリットデメリットについてまとめてみましたので,これからインデックス投資を始める人も,既に始めているけれども改めて自分にとっても最善の選択肢が何か知りたい人にとっても参考になると思いますので,是非読んでみてください.

インデックス投資の選択肢

これからインデックス投資を始めようと考えている方には様々な選択肢があります。例えば、S&P500に連動するインデックスファンドとしては、大きく分けて3つの選択肢があります。

- 国内ETF:SPDR S&P500 ETF (1557)

- 海外ETF:VOO

- 投資信託:eMAXIS Slim 米国株式 (S&P500)

インデックス投資をはじめるにあたり、どれに投資すべきか悩まれている方は多いと思います。検討にあたっては、以下のように、総合的な観点での比較が必要です。

- 運用の手間は小さいか

- 少額からの投資に向いているか

- 為替変動リスクに対するリスク分散効果はあるか

- パフォーマンス良し悪し

もしあなたが一般的なサラリーマン投資家で、長期の積立投資を行うのであれば、投資信託からスタートするのが良いでしょう。理由は、以下の通りです。

- 投資信託は、圧倒的に運用が楽

- 投資信託は、少額からの投資に向いている

- 為替変動リスクに対するリスク分散は同等

- ETFは投資信託に比べてトータルリターンは高くなるケースはあるが、そこまで差はない

一般的なサラリーマンの定義

- 積立金額予算:10万円前後

- 投資期間:10-20年

- 時間:投資にかける時間をほとんど取りたくない

- 投資対象:S&P500や全世界株式など代表的なインデックスに投資したい

- 分配金:分配金は再投資することで、投資の期待効果を最大化したい

本記事では、投資信託、ETFの特徴を解説します。また、投資信託やETFが、どのような投資家に向いているのかも解説します。

もし、インデックス投資が何?ということは、以下の記事もご覧ください。

ETFの運用は手間が多い

ETFでは自動積立に対応していないケースが多い

投資信託であれば、定期的な自動積立機能は標準的にどの証券会社でも備えています。一方で、ETFの場合、米国株式(含む米国ETF)の定期購入に対応しているのは、主要な証券会社(※1)ではSBI証券のみです。

※1 楽天証券、SBI証券、マネックス証券

もしあなたのメインの証券会社が楽天証券の場合、ETFの自動定期購入のために二重に口座を持つ必要が出てきます。この口座の二重管理は面倒です。

自動積立の対応状況

| 投資信託 | 海外ETF | 国内ETF |

| ◯ | △ | △ |

| 自動積立に対応 | 自動積立には対応しない証券会社が多い (※1) | 自動積立には対応しない証券会社が多い (※2) |

※1 国内主要証券会社では、SBI証券のみ対応

※2 SBIネオモバイル証券等一部対応 (SBIネオモバイル証券)

ETFではドルで購入するために、ドル転の手間がかかる

海外ETFは大きく分けて2種類の購入方法があります。円で買うか、ドルで買うか2種類です。

楽天証券とSBI証券で円で購入する場合は1ドルあたり25銭の為替手数料がかかります。これは購入時の為替手数料の相場です。これをもっと小さくする方法があります。SBI信託銀行でドル転する方法です。

SBI証券では、SBI信託銀行口座に円を入金しドルに両替してからSBI証券に入金するとこの為替手数料を小さく抑えることが可能です。

| 証券会社 | 方法 | 為替手数料 |

| 楽天証券 | 円で購入 | 1ドルあたり25銭 |

| SBI証券 | 円で購入 | 1ドルあたり25銭 |

| SBI証券 | SBI信託銀行でドルを普通預金してドルで購入 | 1ドルあたり4銭 |

| SBI証券 | SBI信託銀行でドルを定期積立してドルで購入 | 1ドルあたり2銭 |

この手続が面倒です。ドル転する都度必要になります。25銭の手数料で我慢して、円で購入することも可能です。為替手数料は全手数料の中でも誤差レベルなので、SBI信託銀行経由で手続きする価値があるかは、実際の手数料を見て判断するのが良いと思います。本記事のトータルパフォーマンス解説の中で、為替手数料も掲載しています。

ドル転作業の必要性

| 投資信託 | 海外ETF | 国内ETF |

| ◯ | △ | ◯ |

| ドル転の作業は不要 | 為替手数料を抑えたいならドル転作業が必要 | 円で購入可能 |

海外ETFでは分配金にかかる米国税の二重控除を取り戻すためには確定申告が必要

海外ETFの分配金に対する課税は以下のようになっています。

- 最初に、分配金に対して米国課税10%が課税される。

- 次に、国内で20.315%の税金が引かれる。

- 最後に、課税後の分配金が証券口座に支払われる。

このように、海外ETFでは分配金に対して、米国税と国内税が二重に課税されています。

米国税10%分は、確定申告で外国税控除を申請することで取り戻すことが可能です。控除を申告するためには、毎年以下の作業が必要になります。

- 分配金の外国税控除のための確定申告作業

- 一年間に受けとった全ての分配金の履歴を確認し、控除額を計算する作業

外国税控除の申請は、義務ではなくあなたの権利です(※1)。しかし、取り戻せる外国税控除の金額は手数料の中でも比較的大きいため、外国税控除の権利を放棄するのはもったいないでしょう。

※1 もちろん、あなたが確定申告が必要な場合は、外国税控除の申請有無によらず、確定申告を行う必要があります。ご自身の確定申告の必要性に関しては、税金の専門家にご相談ください。

二重課税された分配金の米国税取り戻しの手間

| 投資信託 | 海外ETF | 国内ETF |

|---|---|---|

| ◯ | △ | ◯ |

| そもそも分配金は出ない | 分配金の二重課税を取り戻したいなら確定申告が必要 | 分配金は二重課税調整済 |

投資信託の分配金には、外国税のみが課税され国内税は課税されません。しかし、売却時に分配金相当の利益分に対して国内課税されるため、パフォーマンス影響は複雑です。そのため、分配金の課税によるパフォーマンス影響は、トータルパフォーマンスの項目で評価します。

分配抑制型投資信託の課税に関する考え方は、以下の記事でも紹介しています。

ETFでは分配金の再投資を自分で行う必要がある

eMAXIS SlimシリーズやiFreeシリーズといった投資信託は投資家に分配金を支払いません。これらの投資信託は分配金抑制型投資信託と呼ばれ、パフォーマンスの最大化を目的として、分配金を自動的に再投資するからです。

一方でETFでは、分配金は投資家自身が再投資をする必要があります。

多くのETFでは年に2回または、4回分配金が支払われるため、そのたびに自分で配当金を再投資する必要があります。

分配金の自動再投資の手間

| 投資信託 | 海外ETF | 国内ETF |

|---|---|---|

| ◯ | ✕ | ✕ |

| 自動的に再投資 | 自分で再投資が必要 | 自分で再投資が必要 |

ETFは分配金再投資の運用が面倒

ETFは一株あたりでしか購入出来ません。そのため、受けとった分配金が1株単位に満たない場合の扱いを考える必要があります。

例えば、S&P500に連動する海外ETF VOOを100万円分保有していたとします。年間分配率が1.89%、年間の分配金支払い回数は4回ですので、一回あたりの分配金受取額は約4,725円となります。

VOOの株価は297.68ドル(9/23時点)ですので、7回分(1年と3ヶ月)の分配金を受けとって、ようやく分配金が1株分に相当します。

そのため、ETFでは受けとった分配金について以下のように運用の選択肢があります。

- 購入口数に不足する金額に、追加入金して1株分を購入する

- 配当金が1株単位になるまで、現金として保有しておく

- 積立金額に合算して、端数が出ないように購入する

分配金を証券口座に現金として保有しておくのは、分配金を有効に働かせていないことになり、トータルパフォーマンスの観点で望ましくありません。そのため、追加入金や積立金額に合算などの方法で分配金を処理する必要が出てきますが、いずれも運用が複雑となることは、理解しておいた方が良いでしょう。

分配金再投資の端数の運用の複雑さ

| 投資信託 | 海外ETF | 国内ETF |

|---|---|---|

| ◯ | ✕ | ✕ |

| 分配金は全額自動で再投資される | 購入口数に満たない分配金の扱いが面倒 | 購入口数に満たない分配金の扱いが面倒 |

ETFは少額からの購入に向いていない

ETFの最低購入金額は投資信託よりも高い

ETFは少額からの購入には向いていません。

海外ETFの最低購入金額

ETFは一株あたりの単価が決まっており、一株単位でのみ購入可能です。あなたの積立予算が5万円の場合、9/23日時点の株価を基準にすると、購入可能額と端数は以下のようになります。

| 項目 | VOO | QQQ | VT |

|---|---|---|---|

| 株価 | 297.68ドル | 264.16ドル | 78ドル |

| 株価 | 31,256円 | 27,736円 | 8,190円 |

| 購入可能株数 | 1 | 1 | 6 |

| 購入可能金額 (予算5万円) | 31,256円 | 27,736円 | 49140円 |

| 端数 (予算5万円) | 18,743円 | 22,263円 | 860円 |

※1ドルあたり105円で計算。為替手数料、購入時売買手数料等はここでは無視している。

例えばあなたの積立予算が5万円ちょうどの場合、VOOですと、1株のみ購入可能です。残金は18,743円です。VTでは、1株あたりの単価が小さいため、残金が860円と、VOOに比べると小さくなります。このように、海外ETFは少額での購入に向いていません。

国内ETFの最低購入金額

国内ETFの購入最低金額は、購入口数単位×株価になります。あなたの積立予算が5万円の場合、9/25日時点の株価を基準にすると、購入可能額と端数は以下のようになります。

| 指数 | S&P500指数 | NASDAQ100指数(円換算ベース) | MSCI-KOKUSAIインデックス |

|---|---|---|---|

| 名柄コード | 2558 | 2568 | 2559 |

| 銘柄名 | MAXIS米国株式(S&P500)上場投信 | 上場インデックスファンド米国株式(NASDAQ100)為替ヘッジなし | MAXIS全世界株式(オール・カントリー)上場投信 |

| 株価 | 9,820円 | 1,995円 | 9,610円 |

| 売買単位(口数) | 1 | 10 | 1 |

| 購入金額単位 | 9,820円 | 19,950円 | 9,610円 |

| 購入可能株数 | 1 | 20 | 5 |

| 購入可能金額 (予算5万円) | 49,100円 | 39,900円 | 48,050円 |

| 端数 (予算5万円) | 900円 | 10,100円 | 1,950円 |

国内ETFでも海外ETFと同様に、5万円をきっちりと積立に使い切ることが出来ません。

投資信託は、100円から購入が可能です。投資信託の基準価額に関わらず、5万円分購入が出来るため、積立金額の端数に対する心配はありません。毎月きっちり50,000円自動で再投資がされます。

少額からの投資の向き不向き

| 投資信託 | 海外ETF | 国内ETF |

| ◯ | ✕ | △ |

| 100円からのみ購入可能であり、少額からの購入に向いている | 1株単位でのみ購入可能であり、少額からの購入に不向き | 購入可能口数からのみ購入可能、少額からの購入に不向き (※1) |

※1 SBIネオモバイル証券であれば、1株単位での購入が可能なため、購入可能口数は海外ETFに比べると少額からの購入に向いているといえます。

少額の場合、ETFは定額積立のドルコスト平均法に不向き

これは、ETFの購入単位が1株単位であるという理由から派生するデメリットなのですが、ドルコスト平均法の観点でも不利になります。

金融商品を購入する場合、一度に購入せず、資金を分割して均等額ずつ定期的に継続して投資する。例えば「予定資金を12分割して、月末ごとに資金の1/12を投入し、一年かけて全量を買う」という手法。

ドル・コスト平均法 – Wikipedia

しかし、先程説明したように、ETFの購入単位は1株単位です。積立金額の予算が50,000円で、VOOが仮に以下のような値動きをした場合を考えてみます。

| 月 | 9月 | 10月 | 11月 |

|---|---|---|---|

| VOOの価格 | 297.68 | 280.56 | 260.24 |

| 購入可能な株数 | 1 | 1 | 1 |

株価の変動はありますが、どの月でも1株しか買えていないことになります。価格が変動する金融商品を常に一定の金額で購入するという手法を取れていないことになります。

投資信託では、100円単位での購入が可能ですので、少額であってもドルコスト平均法で購入が可能です。

ドルコスト平均法の向き不向き

| 投資信託 | 海外ETF | 国内ETF |

|---|---|---|

| ◯ | ✕ | ✕ |

| ドルコスト平均法で購入が可能 | ドルコスト平均法による購入に不向き | ドルコスト平均法による購入に不向き |

投資信託もETFもドル高リスクに対するリスク分散効果は同じ

為替レートが円高や円安に動くことで円に換算した資産価格も動くことを「為替変動リスク」と言います。将来的にドル高になった時のことを考えて、円を米ドルに両替して購入した米国株式を保有しておきたいと考える方はいらっしゃると思います。

けれども、もし将来的なドル高になった場合のことを考えて、投資信託ではなく海外ETFを購入するのだとすると、その考え方は誤っています。なぜなら、投資信、海外ETF、国内ETFのいずれも、為替変動リスクに対するリスク分散効果は同じだからです。

ドル転と購入の流れ

- 投資信託では、あなたが日本円で購入した資金を元に、運用会社がドル点し、米国株を購入します。

- 海外ETFでは、あなたが日本円をドル転した資金を元に、米国株を購入します。

- 国内ETFでは、あなたが日本円で購入する株式は、為替レートを反映された株価レートになっています。

結果的に、投資信託、海外ETF、国内ETFどれで資産を保有したとしても、値動きには為替レートが同じように反映されているため、円安、円高の影響を同一に受けることになります。

為替変動リスクに対するリスク分散

| 投資信託 | 海外ETF | 国内ETF |

|---|---|---|

| ◯ | ◯ | ◯ |

為替変動リスクは同等 (※)ddddddddddddddd

※ 投資信託、国内ETFは為替ヘッジなしの商品を前提としています。

一部の投資信託と国内ETFには、「為替ヘッジあり」と呼ばれる商品があります。これは、円安になった場合の為替差益を享受できない代わりに、円高になった場合は為替損益を低減出来る商品です。ただし、為替ヘッジありの商品では、この為替変動リスクに対する対価として、為替ヘッジコスト分が手数料としてかかります。

もしあなたが、為替変動リスクを回避したいのであれば、これらの商品を購入する選択肢もあります。

ETFが向いている人

それでは、ETFが向いているのはどのような場合でしょうか。

分配金を受け取りたい人はETFが唯一の選択肢

もしあなたが、分配金を受け取りたいと考えている場合、一部の投資信託は分配金の支払いを行っていないので注意が必要です。最近人気の米国や世界株価指数に連動する多くの投資信託は、投資パフォーマンスの最大化を目的とし、分配金を出さずに自動的に再投資するものが増えてきています。例えば、代表的なものであれば以下は分配金を出しません。

- eMAXIS Slim 米国株式 (S&P500)

- 楽天VTI全米株式

- iFree NEXT NASDAQ100

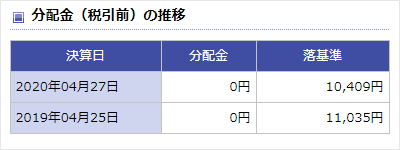

eMAXIS Slim 米国株式 (S&P500)の分配金推移

引用:eMAXIS Slim 米国株式(S&P500) | 投資信託 | 楽天証券

もしあなたがインデックス投資家で、分配金を再投資することで、期待リターンを最大化したいのであれば、分配金は再投資した方が良いでしょう。

タイミングを見て売買をしたい

もしあなたが長期投資家ではなく、短期の売買を行いたい、タイミングを見計らって購入したり売買したいのであれば、投資信託に比べてETFの方が向いています。

ETFは、市場が空いている間の値動きを見て売買することが可能です。

投資信託は基準価額を元に売買を行います。基準価額は一日に一回、前日の株価と為替レートを元に算出されます。そのため、市場が空いている間の値動きを見て購入することは出来ません。

投資信託には無いような特徴的なインデックスに投資したい

S&P500やNASDAQ100といった代表的な米国株指数に連動する投資信託は多く存在します。一方で、以下のようなテーマ型のインデックスについては、海外ETFのみが存在しています。

- クラウド名柄に投資するETF CLOU

- ゴールドマン・サックスが運用するイノベーションETF

- eスポーツ関連に投資する HERO

このような特徴的なインデックスに投資を行いたい場合は、海外ETFのみが選択肢となります。

投資金額が大きく、トータルリターンを最大化したい

一般的に、投資信託の方が、ETFに比よりも運用手数料が高いです。そのため、運用金額と投資期間が大きくなれば、手数料差によってETFとトータルリターンの差は拡大します。そのため、自分にあったケースの最終的な期待リターンを見た上で、運用の手間暇と比べてどちらが良いか判断するのが良いでしょう。

20年間5万円積み立てた場合の投資信託とETFの期待トータルリターンのシミュレーション結果

以下にいくつかの、代表的なインデックス連動する投資信託、海外ETFのパフォーマンス比較を掲載します。ご自身が投資を考えているインデックスについて、パフォーマンスの差を見た上で、投資信託とETFどちらが良いのかを一度確認してみることをおすすめします。

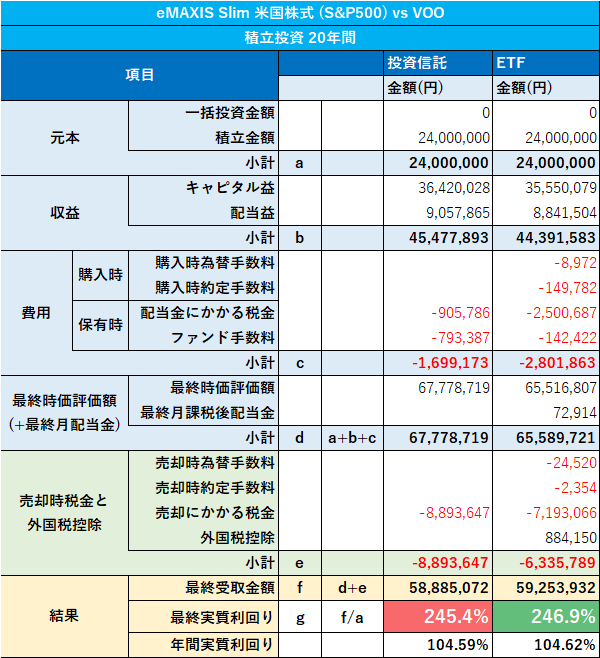

S&P500では、20年間で年間実質利回りは、0.03%の差

S&P500では、投資信託とETFのトータルリターン差は、ほとんどありません。

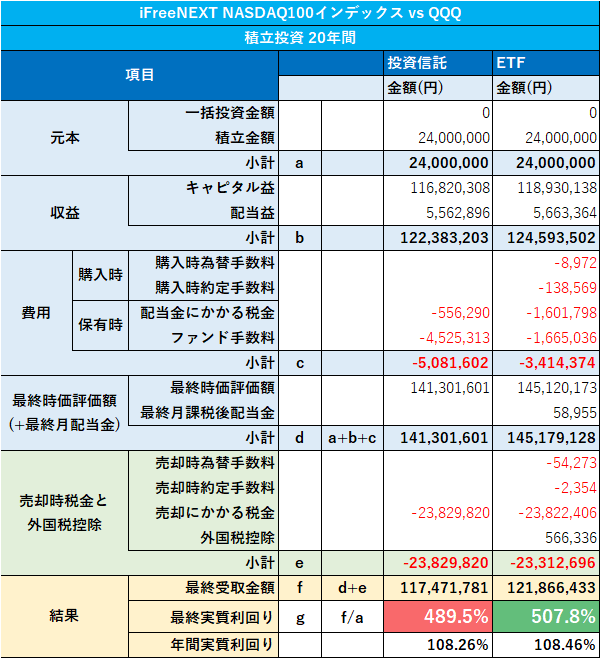

NASDAQ100では、20年間で年間実質利回りは、0.2%の差

NASDAQ100では、投資信託とETFのトータルリターン差はS&P500に比べると若干大きくQQQが有利です。

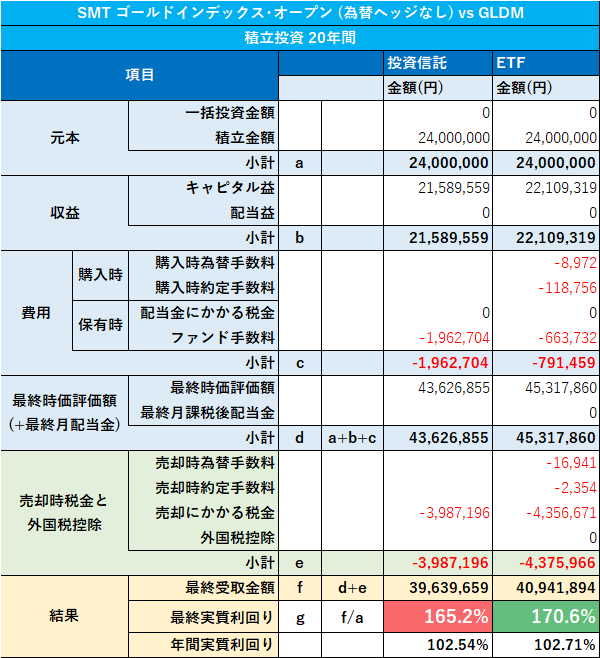

NASDAQ100では、20年間で年間実質利回りは、0.17%の差

NASDAQ100では、投資信託とETFのトータルリターン差はS&P500に比べると若干大きくGLDMが有利です。

本シミュレーションの前提条件については、以下の記事を御覧ください。S&P500、MSCIオールカントリー、NASDAQ100、金を始め代表的なインデックスに対して、10年、20年、40年、一括投資、積立投資の比較シミュレーション結果も掲載しています。

本記事で掲載している期待リターンは、あくまで様々な前提条件をおいたシミュレーション結果です。ご自身の投資計画や投資商品に基づいてご判断ください。

ETFが手数料が投資信託に比べて手数料が低いからといって、必ずしもETFのトータルリターンが勝つわけではない

投資信託の手数料がETFよりも高いからといって、必ずしもETFのトータルリターンが高くなるとは限りません。例えば、VOOとeMAXIS Slim 米国株式 (S&P500)のトータルパフォーマンスを比較すると、一括投資・積立投資いずれの場合でも、投資期間が20年まではETFが投資信託を優先しますが、40年以降では投資信託がETFを優先します。

なぜこのような結果になるのかは、投資信託の配当金が国内課税がスキップされるが売却時に配当金相当が、譲渡益から控除されないといういびつな構造によって発生します。かなり複雑なので、以下の記事をお読みください。

配当金が小さい、もしくは発生しないインデックスの場合はETFのパフォーマンスが有利になるケースが多い

S&P500 (年間分配率 1.89%)等に比べて、NASDAQ100 (年間分配率 0.69%)は分配率が低いインデックスです。また、金は分配金が出ません。このようなインデックスに連動するインデックスファンドに投資をする場合、投資信託に比べて、ETFのパフォーマンス有利が拡大する傾向にあります。

先程のシミュレーション結果を元に、どの程度の差が生じるのかはご確認ください。

投資信託とETF、それぞれが向いている人のまとめ

投資信託とETFの違いは、以下のようにまとめられます。

| 観点 | 投資信託 | 海外ETF | 国内ETF |

|---|---|---|---|

| 運用の手間 | 小さい | 大きい | 中間 |

| 少額からの投資 | 向いている | 不向き | 不向き |

| ドル高に対するリスク | 為替変動リスクは同等 | ||

| 分配金 | 受け取れない | 受け取れる | 受け取れる |

| パフォーマンス | 一般的に悪い | 一般的に良い | 中間 |

パフォーマンスが一般的に良い・悪いと書いてはありますが,ほとんど差はありません.

是非これからインデックス投資を考えている人は、本記事の観点に基づいて、ご自身にあった投資方法を検討してみてください。本記事で掲載している期待リターンは、あくまで様々な前提条件をおいたシミュレーション結果です。ご自身の投資計画や投資商品に基づいてご判断ください。

是非参考記事として、以下もご覧ください。

東証に上場している国内ETFで、米国インデックス投資したい方はこちらも是非ご欄ください。