投資信託から米国株式へのインデックス投資家を始めた方は多いと思います。そのような方の中にはETFの存在を知り、長期保有する場合にどちらがパフォーマンスの観点で有利となるかを知りたい方も多いと思います。本記事では投資信託とETFでは長期保有の観点でどちらがパフォーマンスが良いのか,その考え方について解説します.

はじめに

分配金抑制型投資信託では配当金は以下の記事で説明しているように、投資信託内部で自動的に配当金が再投資されることでETFに対するメリットとデメリットがあります。

この配当金の国内課税の繰延は一般的にETFと比較してパフォーマンス上で以下の特徴があります。

| タイミング | 投資信託 | ETF |

|---|---|---|

| 保有期間中 | 米国課税10%のみ

配当金国内課税の繰延 | 国内課税20.315%のみ (*1) |

| 売却時 | 再投資された配当金は 課税対象の譲渡益に含まれる配当金に対する内部的な二重課税 | 再投資された配当金は 課税対象の譲渡益に含まれない |

(*1) 米国10%課税は確定申告により取り戻す前提

つまり配当金国内課税の繰延は、以下のような2つの顔を持つことになります。

- 保有期間中:配当金の国内課税繰延は投資信託に有利

- 売却時:配当金に対する内部的な二重課税のため投資信託に不利

従って、投資信託とETFを比較する際に、国内課税の繰延が総合パフォーマンスに対して良い影響を与えるのか悪い影響を与えるのかは自明ではありません。

本記事では、ここで生じる以下の疑問を解き明かしていきます。

- 配当金繰延効果が投資信託に対して与えるのは良い影響、悪い影響どちらなのか

- 仮に良い影響であればETFとのファンド手数料差を克服するほどの影響なのか?

- 仮に悪い影響であればETFとの差はどの程度拡大するほどの影響なのか?

注意

本記事をご覧頂く上でのご注意事項です。必ずお読みください。

投資信託とETFは配当金の繰延以外にも異なる投資条件が多数存在します。例えばファンド手数料の差、約定手数料、購入可能な最低単位(多くの場合は投資信託は100円単位、ETFは1株の価格単位)は代表的なものです。配当金繰延課税の効果にはこれらの要素も関係します。例えばETFは投資信託に対して経費率が低いため、資産総額の上昇は投資信託に対して有利に働きます。その結果配当金をより多く受け取るため、これが配当金繰延に対する影響はどのように評価するのかという問題です。

従って、純粋に配当金繰延効果によるパフォーマンスの影響のみを純粋に比較することは現実的ではありません。

しかし、様々な前提条件を調整し、あくまで思考実験として比較することは可能です。本記事での比較はあくまでそのような類の実験です。課税繰延効果の与える影響を理解するために役立てて頂ければ幸いです。

前提条件

比較対象のインデックス、投資信託、ETF

比較対象のインデックスと、対応する投資信託とETFの組み合わせは以下表の通りです。いずれも日本で投資可能なものでなるべくファンド経費が小さいものを採用しています。

| インデックス | 投資信託 | ETF |

|---|---|---|

| S&P500指数 | eMAXIS Slim 米国株式 (S&P500) | VOO |

| NASDAQ100指数 | iFreeNEXT NASDAQ100インデックス | QQQ |

| 金価格 | SMT ゴールドインデックス・オープン(為替ヘッジなし) | GLDM |

各投資信託とETFのパラメータ

各シミュレーションの目的と方針で特別な記載が無い限り、以下のパラメータを用いることとします。

S&P500指数

| パラメータ | 投資信託 | ETF |

|---|---|---|

| eMAXIS Slim 米国株式 (S&P500) | VOO | |

| 株価上昇率 | 7.80% | |

| 配当率 | 1.89% | |

| ファンド経費 | 0.163% | 0.03% |

NASDAQ100指数

| パラメータ | 投資信託 | ETF |

|---|---|---|

| iFreeNEXT NASDAQ100インデックス | QQQ | |

| 株価上昇率 | 15.40% | |

| 配当率 | 0.69% | |

| ファンド経費 | 0.2% | 0.554% |

金価格

| パラメータ | 投資信託 | ETF |

|---|---|---|

| SMT ゴールドインデックス・オープン(為替ヘッジなし) | GLDM | |

| 株価上昇率 | 6.19% | |

| 配当率 | 0% | |

| ファンド経費 | 0.546% | 0.18% |

各種条件

- 積立と配当金再投資

- 毎月50,000円購入する積立投資

- 投資信託およびETFは最低購入金額の最低購入金額を無視して購入可能

- 配当率は月当たりに換算し、毎月配当金が発生

- ETFで発生する配当金にかかる米国課税は確定申告で取り戻す

- 売却

- 積立期間満了後、全ての株および投資信託を一括で売却または解約

- ETF売却後は、全額をドルから円に転換

- 為替

- 為替レートは1ドルあたり107円で固定

- ドル転換、円転換時にかかる為替スプレッドは1ドルあたり4銭

- 約定手数料

- 定手数料は約定金額に対する0.495%。最大約定手数料は22ドル(税込)

その他の条件

各シミュレーションごとの個別の前提条件は別途記載

シミュレーションのステップ

投資信託のシミュレーションのステップ

投資信託のシミュレーションは以下のステップを繰り返すことで行います。

- 保有フェーズ(毎月実施)

- 月初に50,000円で投資信託を購入

- 前期末評価額に50,000円を加えたものを期初評価額とする(前期期末評価額は2ヶ月目以降のみ存在)

- 期初評価額に対してキャピタル益が発生

- 期初評価額に対して配当金が発生

- 配当金に10%をかけた米国税が発生

- 課税後配当金は自動で再投資

- (期初評価額+課税後配当金+キャピタル益)に対しファンド手数料が発生

- (期初評価額+課税後配当金+キャピタル益-ファンド手数料)を期末評価額とする

- 保有フェーズの最初に戻る

- 売却フェーズ(投資期間終了後のみ実施)

- 最終時価総額から投資元本(50,000円 ✕ 投資年数 ✕12ヶ月)を引いた譲渡益に対し20.315%の国内税金

- 最終時価総額から国内税金を引いたものが最終的に投資家が受け取る金額

- 最終的に投資家が受け取る金額を投資元本で割り年率換算したものが年間実質利回り

ETFのシミュレーションのステップ

ETFのシミュレーションは以下のステップを繰り返すことで行います。

- 保有フェーズ(毎月実施)

- 前期の期末評価額に対して配当金が発生(前期期末評価額は2ヶ月目以降のみ存在)

- 配当金に対し国内税が発生(米国税も発生するが確定申告で取り戻す前提)

- 積立金額50,000円をドル転し、為替手数料が発生

- ドル転した50,000円と課税後配当金を合計した金額でETFを購入

- 購入金額に対し購入時約定手数料が発生

- 購入金額と前期末評価額を合計から為替手数料と約定手数料を減額し期初評価額とする

- 期初評価額に対しキャピタル益が発生

- (期初評価額にキャピタル益)にファンド手数料が発生

- (期初評価額+キャピタル益-ファンド手数料)を期末評価額とする

- 保有フェーズの最初に戻る

- 売却フェーズ(投資期間終了後のみ実施)

- 最終時価総額から、投資元本(50,000円 ✕ 投資年数 ✕12ヶ月)と再投資した国内課税後の配当金の合計を引いた譲渡益に対し、20.315%の国内税金が発生

- 最終時価総額国内税金を引いたものが最終的に投資家が受け取る金額

- 最終的に投資家が受け取る金額を投資元本で割り年率換算したものが年間実質利回り

各シミュレーションで比較するパフォーマンス基準

年間実質利回りの定義

全てのシミュレーションで比較の基準に用いるのは、年間実質利回りとします。これは以下の方法で算出します。

- (1) 投資家が自己資本として用意した投資元本 (積立金額/月 ✕ 投資年数 ✕ 12ヶ月/年 となります)

- (2) 投資家が最終的に売却し税金やかかる全ての手数料を差し引いた後に受け取る日本円

(2)から(1)を割ることで得られる実質利回りを、(1/投資年数)乗することで得られる値を年間実質利回りと定義します。同一の指数に対して投資を行う場合、一般的には年間実質利回りが高い方がパフォーマンスが良いと言えます。

シミュレーションの目的と方針

各インデックスに対し3種類のシミュレーションを実施します。

全シミュレーションに共通する方針

投資年数を10年から100年まで10年単位で変化させることで、投資年数によって受ける影響を確認します。

国内課税繰延効果比較シミュレーションの方針

- 目的:国内課税繰延効果が投資信託とETFの年間実質利回りの差に与える影響を確認する。

- 特殊な前提条件:国内課税繰延効果に極力限定するため、その他の影響要因であるファンド手数料、約定手数料、為替手数料は0とする。

ファンド手数料効果比較シミュレーションの方針

- 目的:ETFと投資信託のファンド経費率の差が、投資信託とETFの実質利回りの差に対して与える影響を確認する。また国内課税繰延効果と比較し、相対的な影響の大きさを確認する。

- 特殊な前提条件:ファンド手数料効果にを極力限定するため、投資信託とETFのシミュレーションは同一の投資シミュレーションステップにもとづいて実施する。投資信託のファンド手数料を用いて、ETFの投資シミュレーションによる結果を利用する。

総合パフォーマンス比較シミュレーションの方針

- 目的:特殊な前提条件を入れずに、投資信託とETFのパフォーマンスの差を確認する。

- 特殊な前提条件:なし

結果

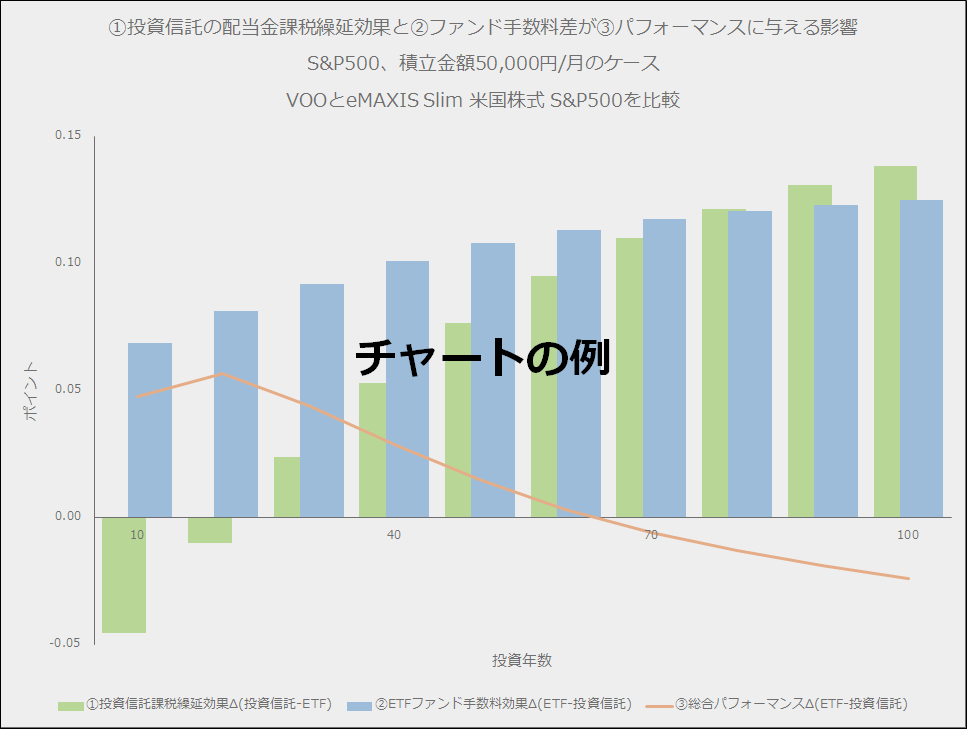

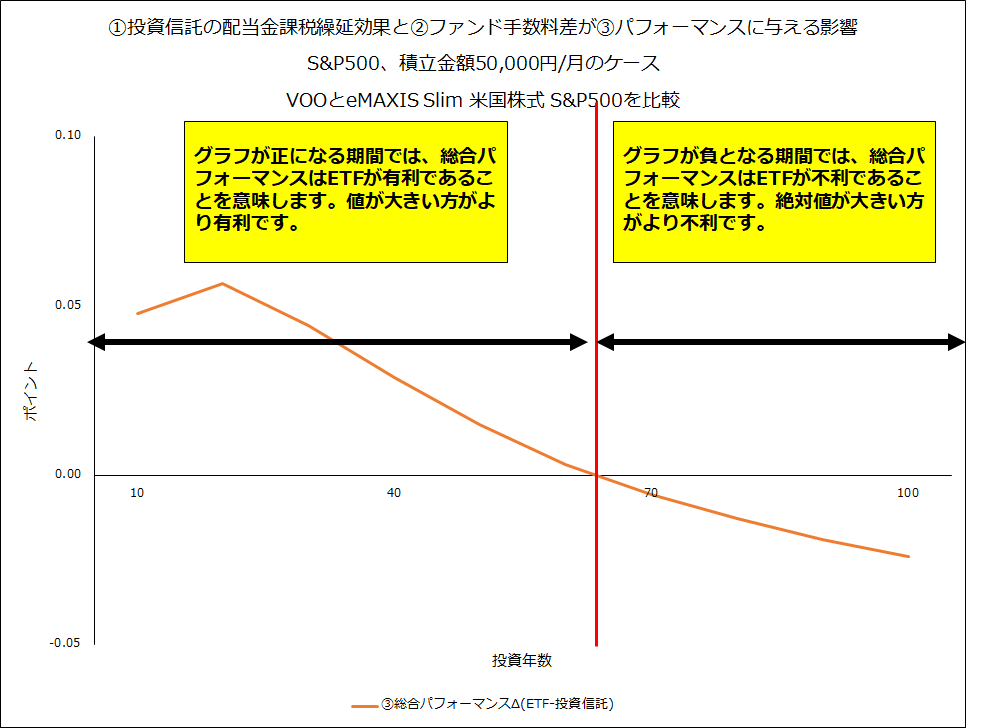

結果の見方の説明

結果の説明に入る前に、結果のチャートの見方を説明します。以下はチャートの例です。3つのシミュレーション結果を一つのチャートにまとめています。順番にそれぞれのチャートの見方を説明します。

横軸は共通して投資年数を表しています。投資年数は10年、20年、30年…と10年単位で100年までの10パターンの検証結果を表しています。縦軸はそれぞれの見方の中で説明します。

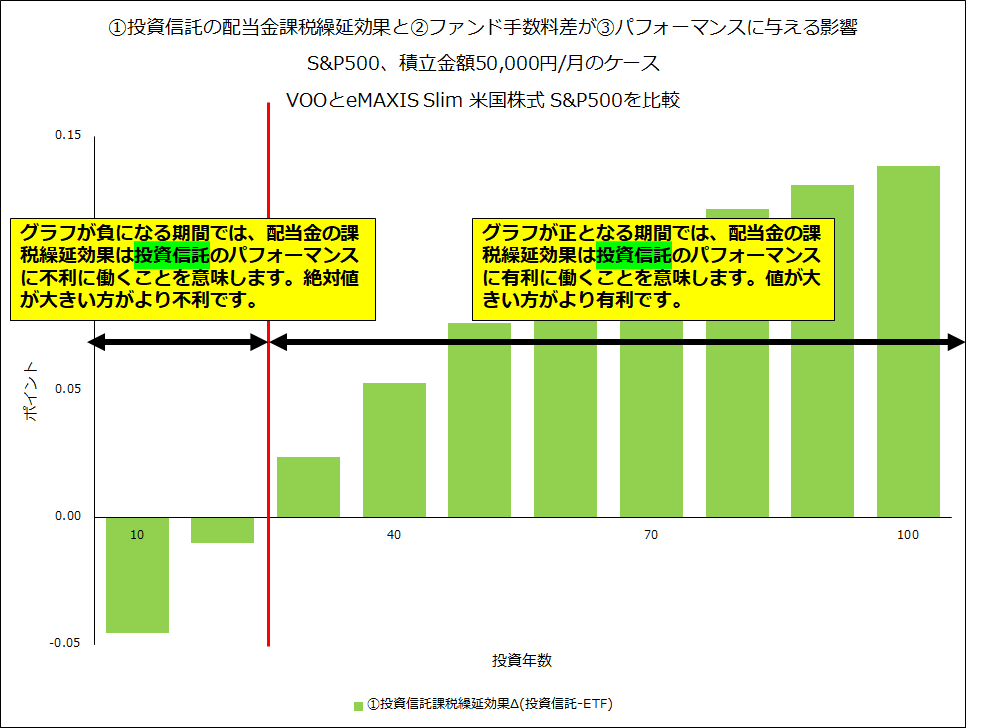

①国内課税繰延効果比較シミュレーション結果の見方

縦軸は、年間実質利回りの差(投資信託 – 投資信託)です。単位はポイントで、パーセントの差を表しています。単位は全てのチャートで同一です。

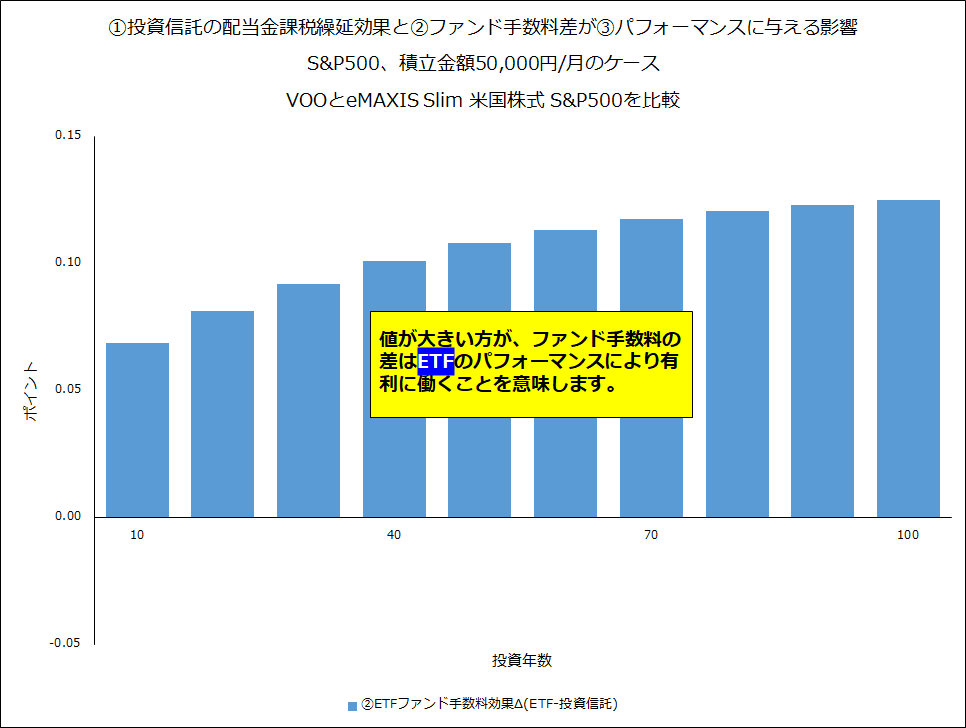

②ファンド手数料効果比較シミュレーション結果の見方

縦軸は、年間実質利回りの差(ETF – 投資信託)です。

③総合パフォーマンス比較シミュレーション結果の見方

縦軸は、年間実質利回りの差(ETF – 投資信託)です。

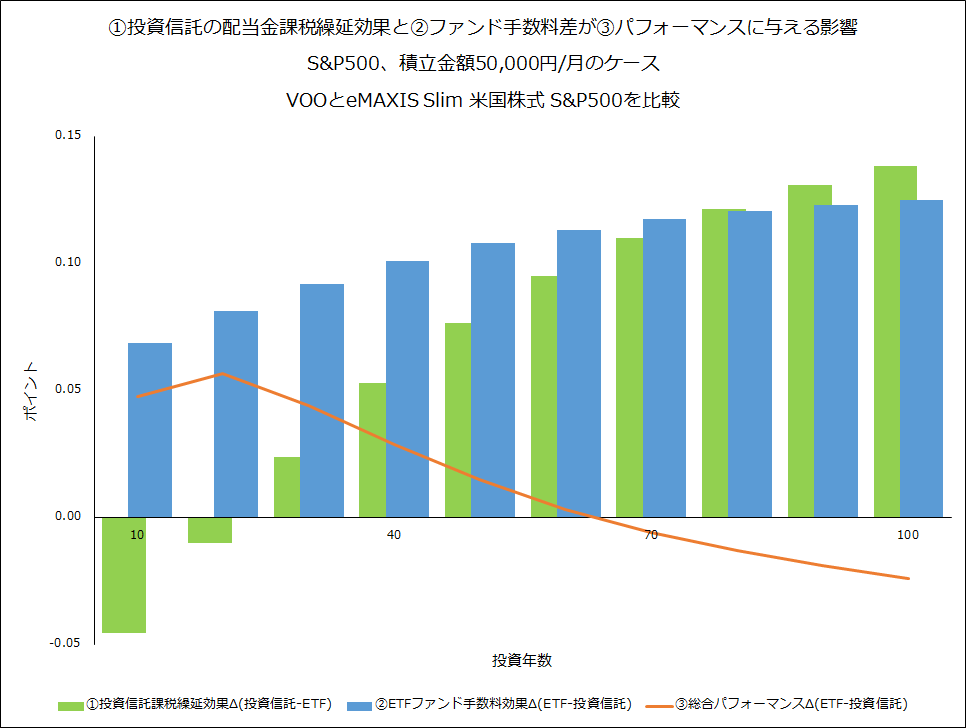

S&P500指数:eMAXIS Slim 米国株式 (S&P500) とVOO

以下はS&P500指数における投資信託とETFの比較結果です。

①投資信託課税繰延効果

投資期間が30年未満では効果は投資信託に対して不利に働きます。しかしこの効果は30年目以降は投資信託に対して有利に働きます。30年未満では配当金の内部二重課税のデメリットが大きく、国内課税繰延で得られる配当益とキャピタル益増加メリットでは補えません。30年目以降は国内課税の繰延効果で期待できる配当益とキャピタル益の増加効果が二重課税のデメリットを打ち消し更にメリットが発生します。また、このメリットは100年未満では収束する傾向は見せず、投資年数増加に伴い大きくなります。

②ETFファンド手数料効果

ETFファンド手数料効果は単調に右肩上がりです。ETFのファンド手数料 0.03%と投資信託のファンド手数料 1.26%の差である1.23ポイントに近づきます。きちんと計算していませんが恐らくこれよりも若干大きい値に近づきます。70年目になると、ファンド手数料効果でETFが得られるメリットは、投資信託課税繰延効果で投資信託が受けるメリットに追い抜かれます。これはETFファンド手数料効果は投資期間の増加に伴い、1.23ポイント付近に近づくのに対し、投資信託課税繰延効果によるメリットは投資期間の増加に伴う収束傾向が見られないからです。

③総合パフォーマンス

投資期間が70年未満ではETFのパフォーマンスが優先しますが、以降は投資信託のパフォーマンスが優先します。これは長い投資期間においてはファンド手数料差によるETFの優位性が、投資信託の配当課税繰延効果によって逆転されるからです。

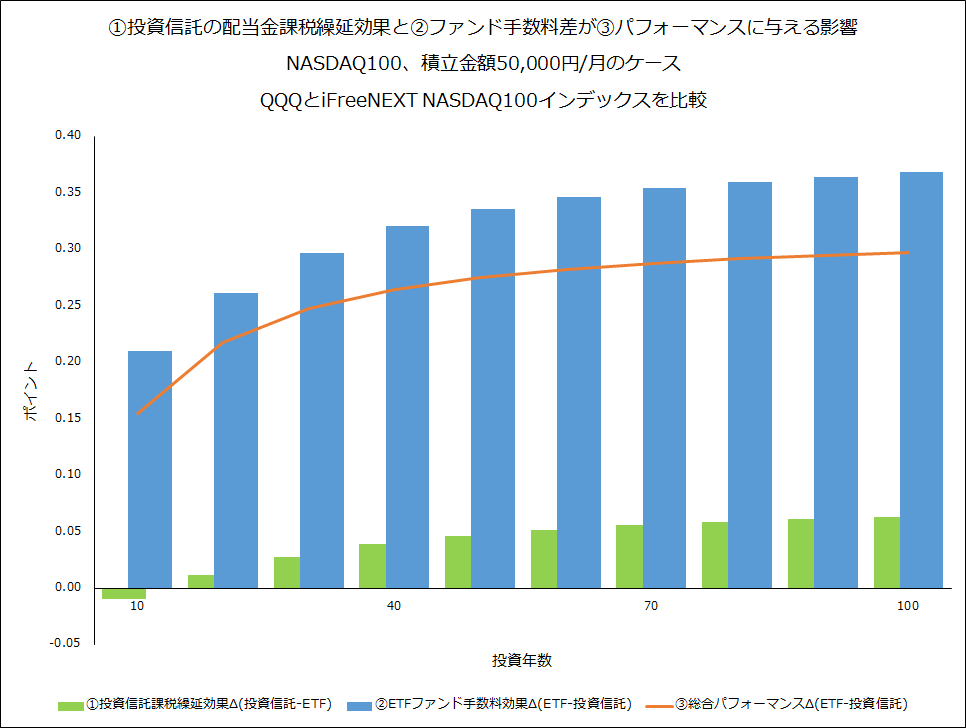

NASDAQ100指数:iFreeNEXT NASDAQ100インデックスとQQQ

①投資信託課税繰延効果

投資期間が20年間未満までの間は投資信託に対して不利に働きます。しかし20年目以降は投資信託に対して有利に働きます。ただ、S&P500に比べると効果は小さいです。NASDAQ100はS&P500に比べて配当金が小さいため配当金の繰延課税効果の影響が現れにくいからです。

②ETFファンド手数料効果

ETFファンド手数料効果は単調に右肩上がりですが、ETFのファンド手数料 0.2%と投資信託のファンド手数料 0.554%の差である0.354ポイント付近に近づきます。

③総合パフォーマンス

投資期間が100年までの間はETFのパフォーマンスが優先し投資信託に負けることはありません。これは、ファンド手数料等によるETFの優位性が十分に大きいこと、配当金が小さいため投資信託の配当課税繰延効果が小さく、ETFのファンド手数料の差を打ち消すほどの効果を得られないからです。

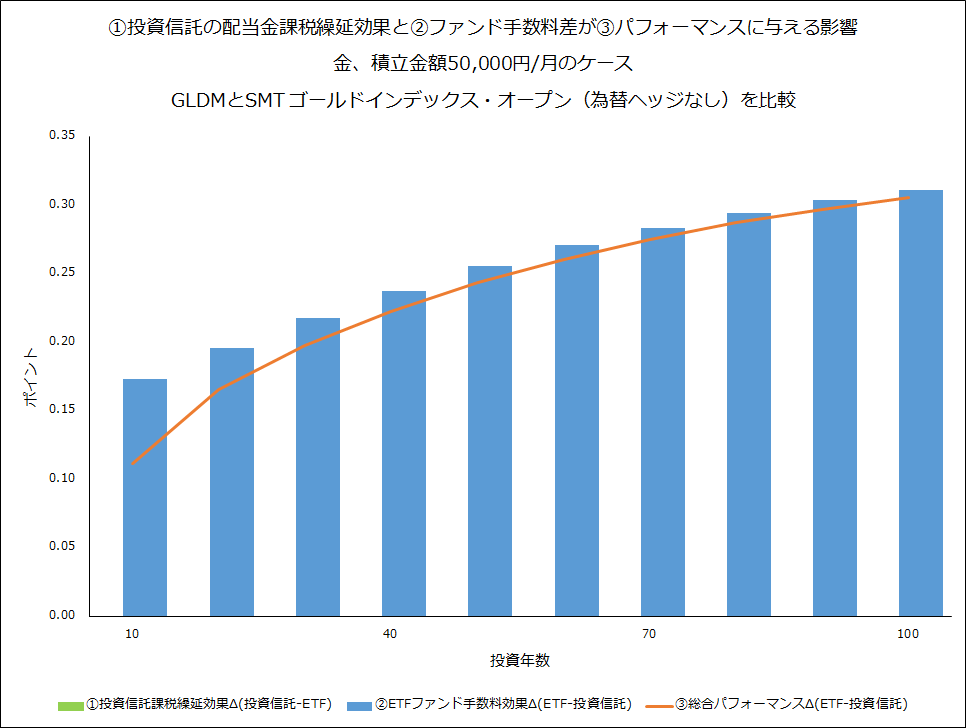

金価格:SMT ゴールドインデックス・オープン(為替ヘッジなし)とGLDM

①投資信託課税繰延効果

金では投資信託による配当金の国内課税繰延効果は発生しません。これは、金は配当率が0%だからです。配当金が出ないため繰延によるメリットも課税デメリットも生じません。

②ETFファンド手数料効果

ETFファンド手数料効果は単調に右肩上がりですが、ETFのファンド手数料 0.18%と投資信託のファンド手数料 0.546%の差である0.366ポイント付近に近づいています。

③総合パフォーマンス

配当金繰延効果によるメリットが存在しない金では、ETFのパフォーマンスが投資信託に負けることはありません。(*1) また、金では配当金繰延効果は発生しないため、総合パフォーマンスの結果はそのほとんどがETFのファンド手数料効果によって発生すると考えることができます。

(*1) 厳密には投資期間が数年以内で積立金額が数万円未満の場合、手数料と税金にしめる約定手数料の割合が大きくなりETFが投資信託を下回るケースが存在する。

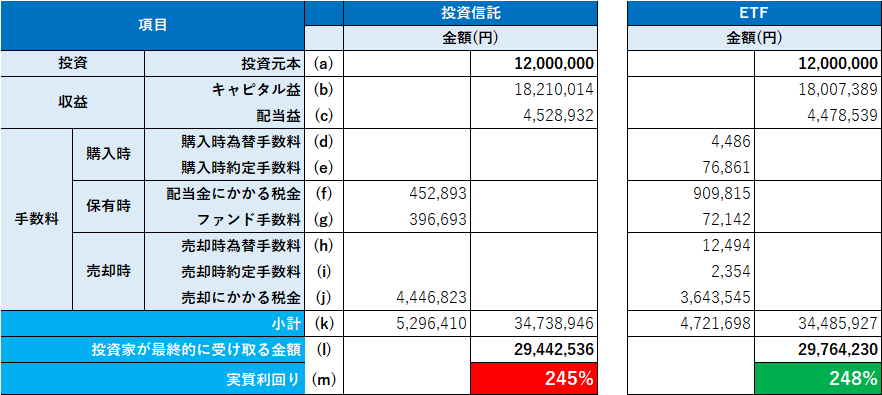

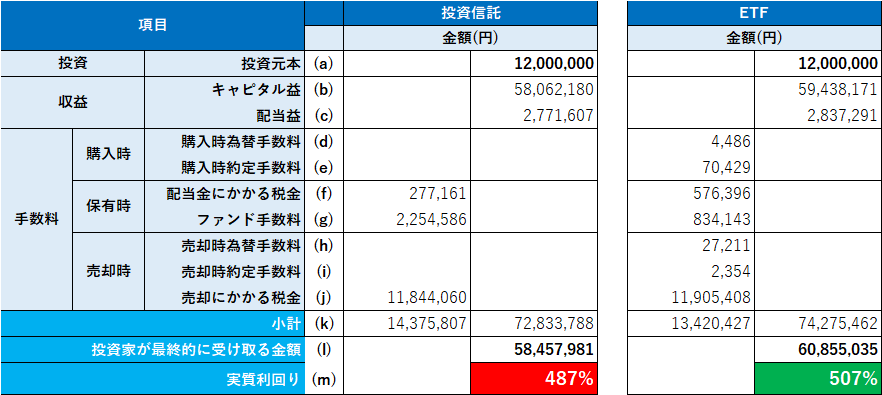

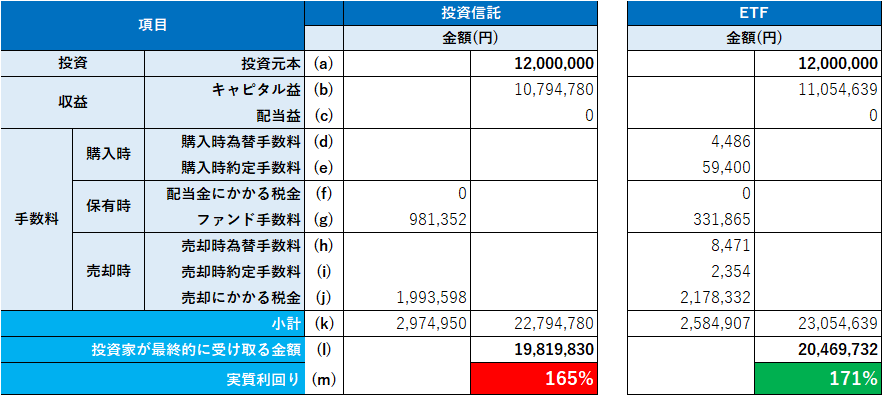

50,000円を20年間積立投資した場合の結果

投資信託とETFで5万円を20年間積立投資した場合のパフォーマンスを比較してみます。

eMAXIS Slim 米国株式 (S&P500) vs VOO

iFreeNEXT NASDAQ100インデックス vs QQQ

SMT ゴールドインデックス・オープン(為替ヘッジなし)vs GLDM

まとめ

いかがだったでしょうか。最後に結果をまとめます。

- 国内課税繰延効果は投資商品、投資期間によって変化する

- 配当率が高い方がが影響は大きく、配当率が小さい場合は影響は小さい(配当率が高い方が投資信託に有利に働く)

- S&P500では、積立投資最初の30年間未満、QQQでは20年未満では国内課税繰延効果は投資信託にとってデメリットとなるが、以降の期間ではメリットとなる

S&P500に関するまとめ

- S&P500は配当率が高くファンド手数料差が十分に小さいため国内課税繰延効果の影響が大きく、約70年後には投資信託がETFのパフォーマンスを優先する

NASDAQ100に関するまとめ

- QQQは配当率が低くファンド手数料差が大きいため国内課税繰延効果の影響は小さく、100年以内には投資信託がETFのパフォーマンスを優先することはない

金に関するまとめ

- 金価格では配当金が発生しないため、国内課税繰延効果は発生しない。任意の投資期間で投資信託のパフォーマンスがETFを優先することはない (投資期間と積立金額が極端に小さい場合を除く)

また、積立金額の違いは実質年間利回りの差にはほとんど影響しません。ETFの購買時・売買時約定手数料を除く全ての結果は積立金額に比例するからです。ETFでは購買手数料と売買時約定手数料は一回あたりの約定で22ドルが上限です。そのため、積立金額が大きくなる場合購買時約定手数料と売買時約定手数料は最大値以上増加しなくなります。これは若干ですがETFに対して有利に働きます。

最後になりますが、本記事の検証結果は、厳密な投資条件に基づいたシミュレーションではありません。国内課税に関する繰延効果がメリットに働くのか、デメリットに働くのか、どの程度の影響をもたらすのかを数値をもって理解する目的で検証しました。この結果のみを元に投資信託かETFかの判断を行うべきではありません。必ずご自身の投資条件を加味した上で判断するようにしてください。