インデックス投資をする際に皆さんは、一度買った株は保有し続けますか、それとも下落したら売却して買い直していますか?

売買を繰り返すと、将来思ったよりも資産が増えていなかったということがあるかもしれません。

本記事では、売買を繰り返すことによって、投資パフォーマンスが著しく下がる可能性があることを説明します。

下落の度に売買を繰り返すと、バイアンドホールドよりもパフォーマンスが悪化する可能性がある

以下のグラフは、2000年8月に、S&P500に連動するインデックスファンドに100万円を購入し、20年間経過後のパフォーマンスを表したグラフです。

青いグラフは、20年間一度も売却をせずにバイ・アンド・ホールドをした結果です。赤いグラフは、月間下落率が5%を上回る度に持っている株式を売却し、買い直すことを繰り返した結果です。

売却した際は、毎回同じ日に、同じ株価で購入したことにしています。実際には、売却時よりもたまたま安い株価で購入できることもありますが、売却時よりも高い株価で購入することも発生します。マーケットの値上がりタイミングは予測できないという前提に立ち、毎回同じ値段で買い戻したことにしています。

結果としては。バイ・アンド・ホールドが、211%の成績だったのに対し、月間暴落率5%の度に売却・買戻を行った場合は、143%と、大きなパフォーマンスの差が発生しました。

シミュレーションの前提

- Yahoo Financeのデータを元に、2000年8月の株価を100として独自に指数化したデータを利用

- 配当は含まない

- 売買、約定手数料、ファンド手数料等は発生しない

- 売却時に損失が出ている場合は譲渡益には税金はかからない

- その年の他の取引の損失、売却益同士を相殺する損益通算が可能な場合においても、損益通算は実施していない

過去20年間でS&P500が月間5%上回る下落は29回

2000年9月から2020年8月までの20年間で、一ヶ月間に騰落率が5%を上回った月数は29回あります。2020年には、2月に-7.92%と、3月に-13.0%と5%を上回る下落は2回発生しました。

| 年月 | 月初株価 | 月末株価 | 騰落率 |

| 2000-9 | 152.34 | 143.63 | -5.72% |

| 2000-11 | 142.95 | 132.28 | -7.47% |

| 2001-2 | 137.02 | 123.95 | -9.54% |

| 2001-3 | 123.95 | 116.69 | -5.86% |

| 2001-8 | 121.35 | 114.15 | -5.93% |

| 2001-9 | 114.15 | 104.44 | -8.51% |

| 2002-4 | 114.52 | 107.86 | -5.82% |

| 2002-6 | 107.22 | 98.96 | -7.70% |

| 2002-7 | 98.96 | 91.16 | -7.88% |

| 2002-9 | 91.78 | 81.79 | -10.88% |

| 2002-12 | 93.98 | 88.23 | -6.12% |

| 2008-1 | 146.21 | 137.37 | -6.05% |

| 2008-6 | 140.35 | 127.98 | -8.81% |

| 2008-9 | 128.79 | 115.99 | -9.94% |

| 2008-10 | 115.99 | 96.83 | -16.52% |

| 2008-11 | 96.83 | 90.09 | -6.96% |

| 2009-1 | 90.24 | 82.83 | -8.21% |

| 2009-2 | 82.83 | 73.93 | -10.74% |

| 2010-5 | 118.81 | 109.37 | -7.95% |

| 2010-6 | 109.37 | 103.22 | -5.62% |

| 2011-8 | 129.33 | 122.22 | -5.50% |

| 2011-9 | 122.22 | 113.15 | -7.42% |

| 2012-5 | 139.87 | 131.47 | -6.01% |

| 2015-8 | 210.50 | 199.16 | -5.39% |

| 2018-10 | 290.72 | 270.63 | -6.91% |

| 2018-12 | 275.65 | 249.92 | -9.33% |

| 2019-5 | 294.02 | 275.27 | -6.38% |

| 2020-2 | 321.73 | 296.26 | -7.92% |

| 2020-3 | 296.26 | 257.75 | -13.00% |

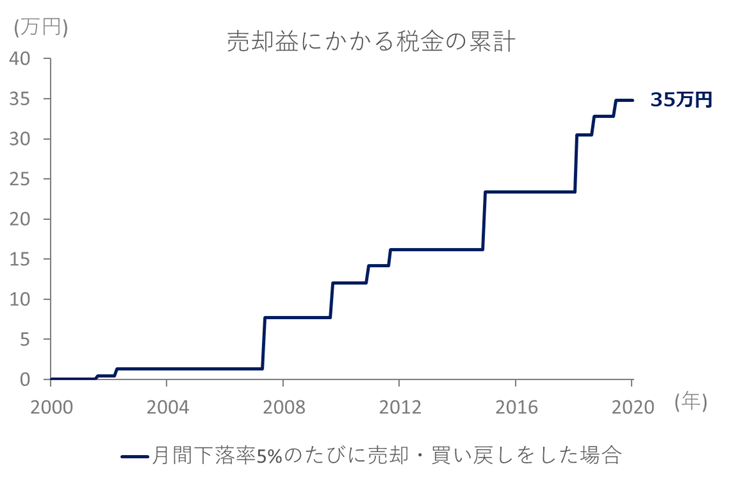

売却益にかかる税金は累計約35万円

所有している株式を売却する場合、購入時の平均取得株価よりも売却時の株価が上回っている場合、株を売却したことによる利益(売却益)が発生します。

売却益には、所得税15%、復興特別所得税0.315%、住民税5%の合計20.315%の税金がかかります。

2000年9月から2020年8月までの20年間で、一ヶ月間に騰落率が-5%を上回った月数は29年あります。その29回で売買を実施しましたが、うち19回の取引は平均取得単価よりも売却時の株価の方が低かったため、損失が発生しており税金がかかりません。残りの10回の取引では売却益が発生したため、売却益に対する税金が発生しました。

この10回の取引でかかった税金の合計が347,565円になります。

そのためこの税金で支払った分が、せっかく積み上げた資産から減額されてしまったため、バイ・アンド・ホールドに比べ最終リターンが劣後してしまいました。

本シミュレーションでは、簡略化のため損益通算、繰越控除は行っていません。

株取引で損失が出た場合でも、他の取引で利益が出ている場合、その利益から損失を差し引くことで、所得税を減額することが出来ます。これを「損益通算」といいます。

すべての口座で損益通算した結果、それでも利益がマイナスになった場合、その損失を翌年以降3年間にわたって、利益や配当利益と損益通算することが可能です。これを「繰越控除」といいます。

高く売って、安く買える保証はない

大きな下落が発生した際に、一度積み立ててきたインデックス投資のポジションを解消し、再度上昇した時に買い戻すことでリスク回避を行っている方も多いと思います。ただ、再度購入すると時に、自分が売却した時よりも安く買える保証はありません。マーケット・トレンドを予測できないという前提に立てば、株価が既に売却時よりも高くなってしまっており、高い金額で買い戻さなければいけないこともあります。

もし、あなたが高く売って安く売ることができれると断言出来るのであれば、それはインデックス投資ではなく、トレードになります。その手法を用いてトレードを繰り返すことで、億万長者になれるでしょう。

もしあなたが平均的な投資家であれば、マーケットの予測が出来ないことを前提に考えた方が良いでしょう。

投資方針を忘れてはいけない

一旦購入したインデックスファンドを売却するのか、バイ・アンド・ホールドするのかは投資家の方針によるので、どちらが正しいかはあなた以外の誰にも決定する権利はありません。

マーケットの下落に恐怖を感じ、売却したくなることは当然投資家ならば誰でもあると思います。もしあなたが、米国株式や世界株式の長期的なパフォーマンスを信じて投資をしているのであれば、売却したいと考えた時に、今一度投資を始めたときに決めた方針を思い返してはいかがでしょうか。

売却したくなるなら、リスク許容度が誤っている可能性がある

もしあなたが大きな下落を見た時に、売却したくなってしまうのだとすると、リスク許容度が誤っている可能性があります。

株価が右肩上がりの時は、毎日毎日含み益が増えていくので、機会損失を避けたいがために自分の持っている金融資産をどんどん投入してしまうかもしれません。

資産の大部分をインデックスファンドに投資をしており、数%の下落による損失があまりに大きな金額で、失うのが怖くなってしまうのだとすると、あなたは、自身のリスク許容度に見合わない投資資金を運用している可能性があります。

一度リスク許容度を見直して、数%の下落で不安にならないように、投資金額を見直してみるのも良いかもしれません。

売却するなら、税金がかかることを頭に入れておく

このシュミレーションでは、売買を繰り返した結果、バイ・アンド・ホールドよりもパフォーマンスが悪化しました。

その理由は、売却時に発生する売却益によって、資産が目減りする新しい要因を作ってしまったからです。マーケットの下落以外の要因で、増やしてきた資産を目減りさせることが得策かはわかりません。

ただ、売却をするのであれば、税金がかかることを是非考慮に入れていただければと思います。